米国の高配当ETFとしては、VYM、SPYD,そしてHDVが有名ですね。HDVの現在の配当利回りは4%強です。もっと高配当が好きな人はHDVの構成銘柄のEXXON(配当利回り7.66%)やAT&T(配当利回り7.17)に投資するのもいいかもしれません。ただ、高配当株って成熟産業が多く、結局株価は下落方向に動きやすいので、配当金もらってもなぁ~ってなりやすい気がします。

さて、HDV(iShares Core High Dividend)はブラックロックの運営する高配当ETFです。

そもそもブラック・ロックって何者なんでしょうね?Wikipediaさんに問い合わせたところ、1988年に設立された会社のようです。結構新しい会社なんですね。しかも最初はブラック・ストーンだったらしいです。

ストーンは人工的に加工された石で、ロックは自然のままの石のことを指すようです。昔は洗練された感じを出し、いまは荒々しい感じを演出しているのでしょうかね( *´艸`)

ブラック・ロックは1999年に上場し、その時は1650億ドルの資産を運用していたのですが、その後5年で運用資産を倍増させたそうです。信頼されていたということでしょうね。そういう信頼を私も欲しい。。。

⇓ちなみにブラック・ロックのホームページに上場時の写真が掲載されていましたが、なぜか白黒写真です。昔から存在している会社感を出したかったんでしょうかね。ライバル?のバンガードは1975年設立で、ブラック・ロックよりも13年早いですから、それを意識したのかな

そんなわけないか( *´艸`)

そんなブラック・ロックのアナリストの平均年収は、Glassdoorによれば8.5万ドルのようです。案外普通なんですね。ただ、バイスプレジデントでも15万ドルなんで、この数値は正しいのかなぁと若干疑問に思います若

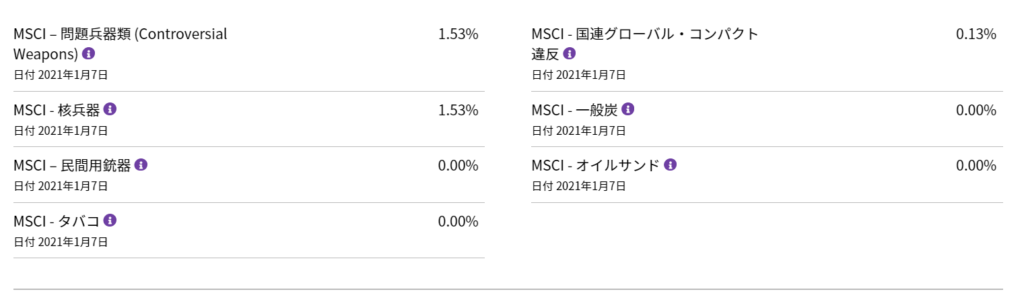

ブラック・ロックはさらにサステナビリティを考慮した投資を検討しているようです。投資するにしても、ESG環境、社会、ガバナンス)を考慮して銘柄を選ぶということなんでしょうね。ブラックロックのホームページではそれぞれのETFについて、核、タバコ、グローバル・コンパクト違反などの企業への投資割合が示されています。

国連グローバル・コンパクト(UNGC)は、各企業・団体が責任ある創造的なリーダーシップを発揮することによって、社会の良き一員として行動し、持続可能な成長を実現するための世界的な枠組み作りに参加する自発的な取り組みです。

UNGCに署名する企業・団体は、人権の保護、不当な労働の排除、環境への対応、そして腐敗の防止に関わる10の原則に賛同する企業トップ自らのコミットメントのもとに、その実現に向けて努力を継続しています。

https://www.ungcjn.org/gc/

へぇ~ グローバルコンパクトという概念を初めて知りました拾

投資をしていると、それ以外にも色々と学ぶことができていいですね(^^)/

ではHDV内容に入ってみたいと思います。

構成銘柄ですが、現在79銘柄に投資しています。保有比率TOP10は以下の通りですが、これら10銘柄で約60%(59.53%)も占めているんですね。ちなみに、このTOP10の銘柄をそれぞれの保有比率で株を買ったなら、配当利回り4.82%になります。独自HDV作ってみるのもいいかもしれませんね。ただ、銘柄を見るとエネルギー・通信・ヘルスケアと、株価上昇を期待できそうな銘柄はあまりないですね。高配当株はそこを割り切らないとならないですね。ただ、この銘柄リストを見ると、エクソンとAT&Tが高配当をけん引しているように見えますね。

| 銘柄名 | 配当利回り | 保有比率(%) |

| EXXON MOBIL CORP | 7.66 | 9.76 |

| AT&T INC | 7.17 | 8.9 |

| JOHNSON & JOHNSON | 2.52 | 7.04 |

| CHEVRON CORP | 5.67 | 6.26 |

| VERIZON COMMUNICATIONS INC | 4.34 | 6.25 |

| PROCTER & GAMBLE | 2.28 | 5.06 |

| PFIZER INC | 4.2 | 4.72 |

| MERCK & CO INC | 3.13 | 3.92 |

| CISCO SYSTEMS INC | 3.2 | 3.87 |

| COCA-COLA | 3.21 | 3.75 |

ところで、ブラックロックは面白い観点からも保有銘柄を確認していますね。HDVは、問題核兵器類に関与している企業を1.53%保有しているそうです。どこかな~と思ったらロッキードマーティンでした。核兵器の1.53%もロッキードマーティンです。

したがって、兵器関係の企業に投資したくない人は、HDVは買わない方がよいかと思います。そうなると、S&P500に連動するETFも購入できなくなっちゃうけど。。。。

さて、本題に入りたいと思います。本題が実は短かったりして(笑)

経費率:0.08%です。日本の投資信託では、0.1%を切るようなものはほとんど存在しないので、かなり安い部類に入ります。

もっとも、米国株なので、為替手数料と購入時の手数料が発生することになります。大体、0.75%ぐらい見ておいた方がよいと思います。

配当利回り:年間4回の配当があるので、とりあえず、直近の配当を4倍して利回りを計算すると、4.21%であり、ライバルのVYM(3.45%)よりも、現時点では高利回りということになります。

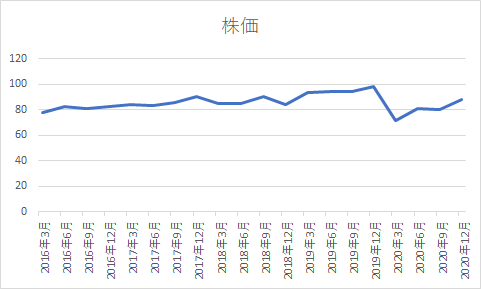

そんなHDVですが、株価はコロナショックまで緩やかな右肩上がりを続けてきましたが、コロナッショクで凹んでしまいました。もっとも、その後、回復基調にありますが、S&P500が回復どころか、過去最高値を更新している中で、物足りなさがあります。それは構成銘柄に、コロナ後に不調なディフェンシブ的な銘柄が多く含まれているからでしょう。配当を取る代わりに、株価の成長を犠牲にするということは、まま生じることです。

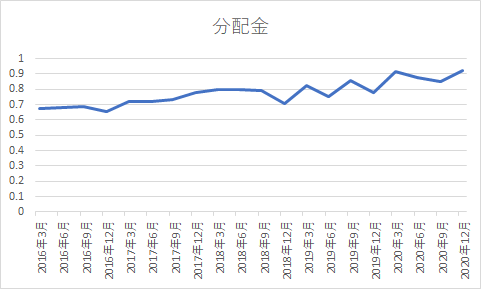

とはいえ、配当金は基本的に右肩上がりです。

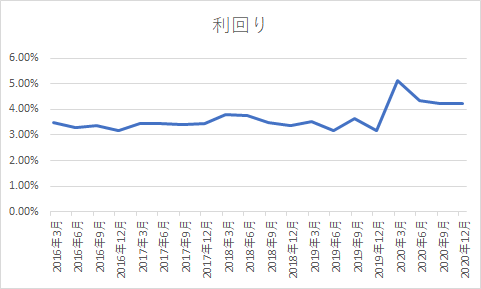

配当利回りはというと、3%と4%の間をふらふらしている感じです。過去5年間の平均利回りは3.64%です。2020年3月に5%強の配当利回りがありましたが、株価が暴落したため、利回りが良く見えているんですね。

また、現時点でも4%を超える利回りが確保できるので、割安といえるのではないかと考えています。

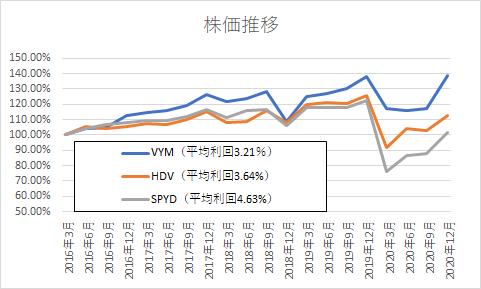

ちなみになんですけど、過去5年間のVYM,HDV,SPYDの株価の推移を見てみると、平均利回りが高い方が株価があまり成長してないように見えますね。まぁここはトレードオフの関係にあるので仕方ないことですが(切り取る期間によっても変わりますが)。そのことを意識して高配当株投資を楽しんでくださいね。

では、2021年はよい年でありますように(^^)/