私は、アーリーリタイアに向けて投資をすることにしています。昨今のFIREブームや2000万円問題もあり、投資に目を向ける人も増えていると思います。私もその一人です。

基本路線は高配当株への投資と、そこから得られるインカムゲインの再投資とういサイクルを回していくことです。ただ、これだけだと楽しみがないというか、投資方法は一個に固定する必要はないと思っています。そこで、時には変わったものを買ったりします。

SPXLの紹介

SPXLとは、ディレクション・デイリーS&P500ブル3Xシェアーズといい、米国籍の ETF(上場投資信託)です。。S&P500種指数(「大型株指数」)の運用実績(手数料・費用控除前)の3倍(300%)の日次投資成果を目指すものとなっています。つまり、前日比でS&P500の3倍の値動きをしてくれます。経費率が0.95%と少し高めですが、レバレッジファンドということで致し方ない部分があります。

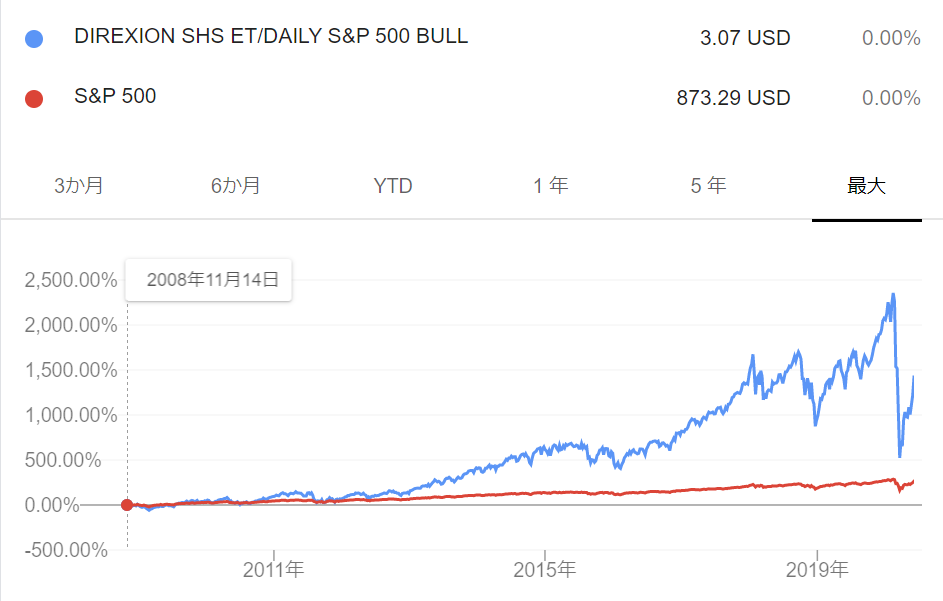

SPXLは2008年11月5日に設定されたのですが、コロナショック直前で当時の約2500%まで上昇していました。過去のタラればの話ですが、2008年当時に1000万円購入し、コロナ前に売却していれば2億円以上になっていたわけですね。。。

2020年6月6日現在でも1423%のパフォーマンスを発揮しています。一方で、S&P500は265%にとどまります。

右肩上がりの時はいいですが、コロナショックでは、75%減まで下がってしまいました。S&P500が30%強の下げにとどまっていたのに対して、ほぼ倍ぐらいの下げ幅でした。やはりレバレッジファンドはボラティリティ(変動幅)が大きい商品となります。そのため、下げた時に売りに走ってしまうような方には向いていないと思います。売らないにしても、下がっている状況というのは精神衛生上よくないですからね。心臓に毛が生えている方に向いている商品と言えそうです。青がSPXLで赤がS&P500のラインです。

レバレッジファンドの宿命 複利効果

レバレッジファンドの宿命として複利効果というものがあります。詳しくは↓のブログに書いておりますが、価格が上下すると、それによって、どんどん基準価格が下がっていく現象のことです。

コロナショックにけるSPXLの価格を見てみてたいと思います。

2019年12月10日を基準に考えます。コロナショック前まではSPXLもS&P500も順調に右肩上がりです。SPXLはさすが三倍レバレッジファンドだけあって順調すぎるぐらい上昇しています。もっとも、コロナショックでの下落はS&P500の被ではありません。加えて、2020年6月5日におけるS&P500の価格水準は2019年12月の価格水準まで戻っています。しかし、SPXLは2019年12月10日の水準から23%も下落したままです。このように大きな〇〇ショックがあると、レバレッジファンドは復活するまでに時間がかかるというリスクがありそうです。

でも、やっぱりSPXLか?

レバレッジファンドは、上述の複利効果があるので、長期で持つものではないといわれています。確かに、コロナショック周辺だけで見ると、上下を繰り返すことによって基準価格が落ちていくSPXLはお買い得とは言えないと思います。

しかし、SPXLの設定来の高騰を見ると、レバレッジファンドも悪くないのかな。と思います。ただ、前提となっているのが、必ず右肩上がりする指標に連動するレバレッジファンドというのがあると思います。日経平均にこのレバレッジファンドをあてはめたとすれば、なかなか上昇しない日本株価からすれば、複利効果に負けてしまいます。一方の米国SP500は複利効果に負けないだけの上昇を見せてきたことになります。そういう意味からも長期でSPXLに投資してみるには今はいい機会かもしれません。

という私は、コロナショックからの株価回復を待って、SPXLを一部売却しました。今後、二番底が来るかもしれないと思ったからです。二番底が来なければ、それも致し方なしです。次の暴落時に購入できるように準備するまでです。