米国株の配当金に関しては、米国で10%の源泉徴収をされます。その後、さらに、日本で約20%(所得税15%、住民税5%、復興特別所得税0.315%)引かれます。つまり、二重に課税されるわけです。

これを解消する方法として外国税額控除があります。この制度を利用すると米国で徴収された10%分を日本で納税した所得税から還付を受けることができます。

総合課税でも分離課税でもどちらでも大丈夫です。

では、確定申告書の記入方法です。

所得税の申告の「税額控除・その他の項目の入力」の項目の「外国税額控除」をクリックします。

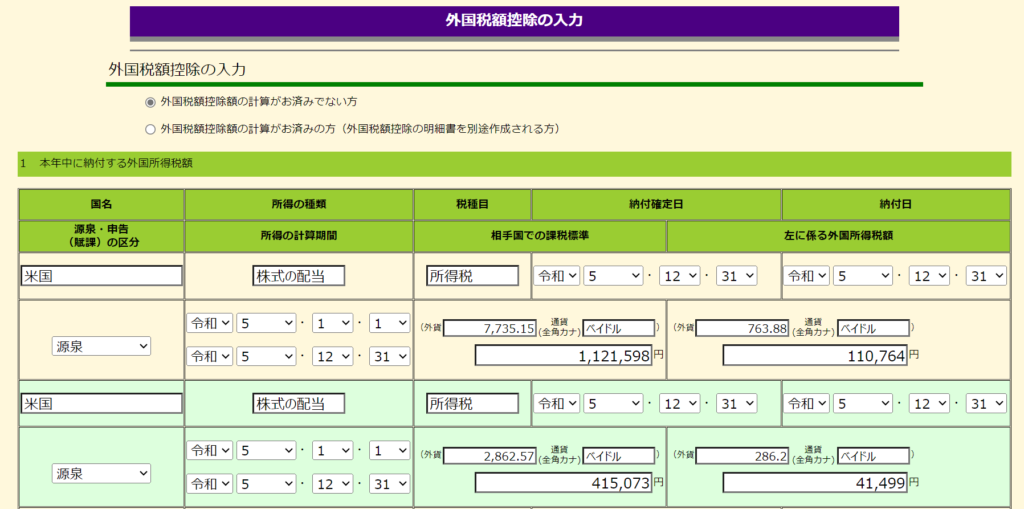

そして、外国税額控除の入力画面で、私は↓次のように入力しています。つまり、確定申告の対象年の日本円の相手国での課税標準と外国所得税は、複数の配当をまとめて記載します。私が二つに分けているのは、二つの証券会社があるので、それぞれ計算しているので、二つに分けているだけです。

納付確定日と納付日は、実はよくわからないので、年末を記入してます。

所得の計算期間は1月1日~12月31日とします。税務署で聞いたので、たぶん大丈夫だと思ってます。

相手国での課税標準とは、税引き前の配当金の合計額です。外国所得税額は、米国で10%取られる源泉徴収税額のことです。

外国通貨での記載も求められているのですが、証券会社が発行する年間取引報告書には日本円ベースの記載しかない場合があります。また、日本の税金なので正確な日本円がわかればよいと考えて、外国通貨は、確定申告時の為替レートを参考にして、エイヤ!で出してます。

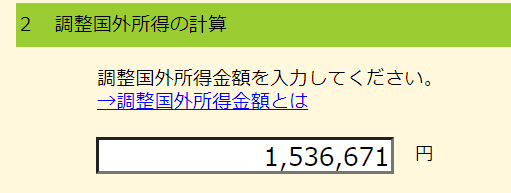

そして、毎年、悩むのが、調整国外所得の計算です。説明を読んでもよくわからず。。。

なので、このブログの目的は、しゃちほこが来年も迷わずに、この調整国外所得金額を入力できるようにするためなのです。

これは要は外国で得た所得がある場合に記載する項目で多くの日本人は外国での労働などの所得はないでしょうから、その場合、上の図の「相手国での課税標準」の合計を記入すればOKです。

その他の項目は説明にしたがって記入できると思います。

それでは、みなさん、きちんと還付を受けてくださいね。

ここに記載の情報はしゃちほこのメモで、正しさを保障するものではありません。確定申告の際には専門家に確認ください。